早报 (12.07)| 美股三大指数继续承压下跌,标普四连跌;国际油价迫近年内最低点,俄油限价措施遭遇漠视;海南将举行重磅发布会

原标题:早报 (12.07)| 美股三大指数继续承压下跌,标普四连跌;国际油价迫近年内最低点,俄油限价措施遭遇漠视;海南将举行重磅发布会

各位早上好呀~,今日迎来大雪节气,标志仲冬季节开始,此时节,天气更加寒冷,大家要注意添衣保暖🧤。下面早报君先带大家看看过去24小时全球股市热点。

美股方面,三大股指全线收跌,道指跌1.03%报33596点,标普500指数跌1.44%报3941点,纳指跌2%报11014点。近期美国非农就业和11月ISM服务业数据意外走强,令市场担心美联储将在更长时间内维持高利率,投资者聚焦下周二公布的美国11月CPI通胀和欧美英央行的加息决策。

中概股多数收涨,KWEB张1.91%。台积电跌 2.52%;阿里涨 1.03%,拼多多跌 1.01%,京东涨 1.98%。理想涨 4.48%,11月新开11家店,其中包括4家直营零售中心、6家交付中心及1家售后服务中心;蔚来涨 3.44%,小鹏涨 3.09%。华住涨 1.62%,富途涨 2.42%,瑞幸咖啡涨 6.26%,名创优品涨 3.68%,B站涨4.42%。联电跌2.58%,11月营收为225.45亿新台币,同比增加14.67%,环比减少7.39%,连续三个月出现衰退,前11月合并营收2577.59亿新台币,同比33.74%。

大型科技股多数收跌。苹果跌 2.54%,缩减自动驾驶汽车项目的规模,并将推迟到2026年推出;微软跌 2.03%,明年起Xbox新款游戏调涨约16%至70美元,以跟进同行业公司近期举措。谷歌跌 2.56%;亚马逊跌 3.03%,同意达成最终协议以结束欧盟反垄断调查。特斯拉跌 1.44%。Meta跌 6.79%,定向广告模式在欧洲面临限制。英伟达跌2.75%,公司预计将使用台积电的所有晶圆厂;同时正在为RTX4080显卡的降价做准备;英特尔跌1.95%,已准备好开始生产4nm制程芯片,计划明年下半年转向3nm制程芯片。汽车地带跌2.77%,FY23Q1营收同比增长8.6%,净利润同比减少2.9%但好于市场预期。(更多美股资讯与分析可移步美股研习社,ID:glh-live)

A股方面,三大指数集体上涨,沪指全天基本在3200点上方窄幅整理,收盘微涨0.02%报3212点,深成指、创业板指分别收涨0.67%、0.68%。两市超3200股下跌,1670股上涨,成交额不足万亿,北上资金净买入5.4亿。盘面上,板块走势分化,多地继续优化防疫措施,以酒类为首的消费板块表现突出,央企改革概念股多数以下跌为主。旅游、酒类、食品等消费板块冲高回落,但涨幅依旧靠前;仓储物流板块大涨;资金青睐半导体股,个股普遍大涨,北方华创涨6%。央企改革概念回落,与之相关的电信运营、基建等板块跌幅靠前,新冠药、新冠检测等医药类题材大跌。

港股方面,恒生科技指数收跌1.82%,恒指、国指分别跌0.4%和0.8%。南下资金全日净流入54.92亿港元,大市成交额为1650亿港元。盘面上,上一交易日大涨的科技股全线回调,网易跌超5%,阿里巴巴跌3%,小米、腾讯、京东、美团皆走低;近期活跃的药品股跌幅居前,体育用品股、家电股、影视娱乐股、港口航运股、餐饮股等纷纷下跌。另一方面,机构称教育板块或成市场关注焦点,教育股涨势较好;内房股与物管股午后大幅拉升,龙光集团飙涨逾32%表现最佳。

全球主要资产价格方面,国际油价全线下跌,美油6月合约跌3.48%,报74.25美元/桶。布油6月合约跌4.03%,报79.35美元/桶。其中布油跌破80创今年1月4日以来新低,而美油则直接跌破了年内的低点。国际贵金属期货普遍收跌,COMEX黄金期货跌1.55%报1781.5美元/盎司,COMEX白银期货跌3.53%报22.43美元/盎司。美元和美债收益率双双大涨施压金价。

RJO Futures市场策略分析师Eli Tesfaye解读称,目前市场的情绪正在变得愈发负面。按照目前的进展,WTI原油正一步一步走向60美元关口。接下来80美元将会是新的阻力位,如果被突破将是一件令人惊讶的事情。

昨晚至今早又有哪些值得关注的事情呢?一起来看看吧

1. 还击G7限价,俄罗斯考虑出台石油出口“价格下限”

媒体称,作为对七国集团、即G7设定俄油价格上限的回应,俄罗斯正在考虑,要么为出口到国际市场的石油设定一个固定的价格下限,要么规定俄油相对于国际基准油价的最大可出售折扣。此外俄罗斯副总理兼能源部长诺瓦克6日周二说,考虑到国际市场的不确定性,俄罗斯可能小幅减少石油产量。

2. 海南将举行重磅发布会 将推进离岛免税促消费

海南省新闻办公室将于今日上午10时举行海南离岛免税促消费新闻发布会,中免集团海南运营中心,海南旅投免税品公司,全球消费精品(海南)贸易公司,深圳市国有免税商品公司,王府井集团等相关负责人将介绍相关情况。

3. 北京防疫政策重大调整!进入商超等不查验核酸证明

12月6日上午,北京发布最新优化防疫措施,进入商超、商务写字楼及各类公共场所,不查验核酸检测阴性证明,扫码进入。(具体如下图)

此外,北京发布助企纾困“新12条”,从进一步降低企业经营成本、加大金融支持力度、稳定产业链供应链、加力稳就业保民生等四方面提出12项措施。其中提出,2023年继续免征新能源车购置税;延长住房公积金缓缴期限至2023年6月30日;对设备购置与更新改造给予贷款贴息支持。

4. 各大券商年度投资策略陆续出炉 看好“安全”主题

券商预计,2023年A股修复趋势将延续,估值修复和业绩修复是主要驱动力,建议把握景气反转、基本面反转等主线索。2023年,券商看好“安全”主题,对消费修复带来的长期投资价值也较为看好。高端制造方向,看好半导体、军工、工业母机等方向。另外,继续看好数字经济产业蓬勃发展。

5. 以岭药业新专利刷屏:含连花清瘟的口罩...

近日,以岭药业申请的“含有连花清瘟提取物的纺粘无纺布的制备工艺及应用”专利获授权。天眼查App显示,摘要和说明书介绍,本发明可以广泛应用到在皮肤接触的衣物、或家用纺织品、或医用防护品。用它做出来的衣物、医用防护品均可以缓慢挥发出连花清瘟提取物的中药成分,有利于在人们生活中提高人体免疫能力。其中,效果最明显的是用于口罩中。

6. 多地影院恢复营业 全国单日票房一度超4000万

猫眼专业版数据显示,11月30日全国电影票房为531万元。而从12月1日开始,全国电影票房显著回升,12月1日为2305万元,12月2日为2428万元。12月3日(周六)全国电影票房则超过4000万元,达到4012万元。12月4日(周日)和12月5日分别为2842万元和1022万元。

7. 海南多地跨省政策调整 三亚机票酒店预订暴涨3倍

12月5日,海南省海口、三亚、儋州、澄迈、东方等多个市县发布关于调整省外来(返)人员疫情防控管理措施的通告,宣布自即日起,海南上述市县对省外来(返)人员不再实施分类管理。去哪儿数据显示,消息发布后一小时内,三亚入港机票搜索量环比前日同时段增长1.8倍,预订量增长3.3倍。同时,去哪儿平台上,三亚酒店预订量也环比前一时段暴增3倍,截至12月6日上午10时,三亚酒店预订量已达昨日全天预订总量。

8. 20亿定增落地!锂盐头部公司收比亚迪认购款

盛新锂能披露定增报告书显示,比亚迪包揽公司20亿元定增,发行价格42.89元/股。公司最新股价42.55元/股。本次发行完成后,比亚迪将成为公司持股5%以上的股东,且比亚迪董事会秘书李黔为公司董事,比亚迪及其控股子公司为公司关联方。

9. 天合光能:子公司未来是否分拆上市尚处于前期初步论证阶段

天合光能发布澄清公告,公司分布式业务下属子公司未来是否分拆上市尚处于前期初步论证阶段,尚不存在具体实施方案,公司尚未履行董事会等审批决策程序。后续公司将根据法律法规要求,结合市场环境及分布式业务下属子公司的运营情况等因素综合考虑是否推进该分拆事项。

10. 270亿龙头出手 风口赛道现30亿并购案

天顺风能披露公告,该公司拟斥资30亿元收购江苏长风海洋装备制造有限公司100%股权。如果以其去年净利润计算,江苏长风估值仅为13.7倍,相比A股市场上已上市的海风资产,30亿元的收购价格显得颇有性价比。

11. “镍王”子公司将上市?动力电池TOP 10齐了!

近日,证监会官网披露,瑞浦兰钧能源股份有限公司(下称“瑞浦兰钧”)递交境外上市申请。这意味着,国内最后一家动力电池装车量TOP10企业开启IPO进程。据悉,瑞浦兰钧青山控股在新能源领域进行投资布局的首家企业。

12. 长江存储等中国企业有望从“未经核实清单”中排除

据媒体,昨日,外媒又传出了半导体方面的利好。美国10月7日将31家中国企业或实体纳入“未经核实清单”(unverified list),包含中国芯片大厂长江存储、北方华创、先导先进等。这些被锁定的中企有60天的时间证明他们的产品不会用于军事最终用途,否则有可能被推入美国实体名单。有消息人士表示,美国不会立即将“未经核实”的中国企业列入黑名单,长江存储等中国企业有望从“未经核实清单”中排除。

13. Meta再遇挫,“定向广告”在欧洲面临限制,股价大跌

媒体称,欧盟的监管机构认定,Meta旗下的Facebook等社交媒体不应利用自身的服务条款要求用户,接受基于用户数字活动的个性化广告,呼吁Meta欧洲总部所在地爱尔兰的监管方,出台针对个性化广告的相关命令,并处以巨额罚款。

14. 台积电或在美新建第二座芯片厂 总投资将增至400亿美元

台积电宣布美国亚利桑那州晶圆厂第二期工程开建,预计于2026年开始生产3纳米制程技术,两期工程总投资约400亿美元,完工后将合计年产超过60万片晶圆。

15. 温氏股份:11月销售肉猪59.33亿元,环比8.39%,同比145.47%

温氏股份2022年11月销售肉猪196.44万头,收入59.33亿元,毛猪销售均价24.11元/公斤,环比变动分别为18.88%、8.39%、-9.67%,同比变动分别为64.30%、145.47%、40.26%。

16. 日系品牌遭遇“滑铁卢”:本田、日产11月销量腰斩

11月以来,本田、日产相继交出销量“腰斩”的成绩,疫情、供应链、自身产品力等因素带来的影响,仍在持续发酵。12月5日,本田中国数据显示,11月本田在华终端销量78,126辆,同比下滑42.84%。其中,广汽本田销量45,512辆,同比下滑34.17%;东风本田32,614辆,同比下滑51.72%。

17. 全球最大产糖国今年产量料下降7% 或推高全球糖价

近日,据印度农民和贸易商反映,由于今年天气条件不稳定导致甘蔗产量下滑,印度今年的食糖产量可能会大幅下滑7%,这可能会影响该国的食糖出口。印度不仅是全球最大的食糖生产国,同时还是除巴西以外的全球第二大食糖出口国。假如印度食糖产量下降并拖累其出口,可能会推高全球食糖价格,并使其主要竞争对手巴西和泰国的食糖出口量增加。

18. 国家医保局:2022年国家医保药品目录现场谈判延期举行

据国家医保局网站消息,为保证现场谈判平稳有序,综合考虑新冠疫情影响和谈判工作需要,2022年国家医保药品目录现场谈判延期开展。具体时间确定后,将提前一周左右通知各谈判主体。协议将于2022年12月31日到期的目录内谈判药品,原协议有效期自动顺延至新版目录正式实施。

1. 美国能源部下属EIA下调油价预期,预计美国明年原油产量或创新高

美国能源信息署(EIA)发布短期能源前景展望报告。相比11月的报告,本次EIA报告下调今明两年的布油、汽油零售价格预期,上调今明两年美国和全球的石油产量预期,下调明年全球石油需求预期。报告中,EIA预计明年美国的原油产量达到每日1234万桶,这意味着,明年的产量有望超过2019年创下的历史最高水平每日1231.5万桶,创下新纪录。

2. 港交所:北向资金八年累计成交额达89.4万亿元

近期,沪港通迎来八周年,港交所公布了过去八年香港与内地股票市场互联互通机制的主要交易数据。截至2022年11月30日,北向沪股通和深股通八年累计成交额达89.4万亿元,累计1.7万亿元资金净流入内地股票市场。投资者通过沪股通和深股通持有的内地股票总额不断增长,由2014年底的865亿元,激增至2022年11月30日的2.2万亿元。

3. 世界银行:印度经济今年有望增长6.9%,菲律宾将在2023年失去增长势头

世界银行周二在一份报告中表示,印度经济预计在本财政年度增长6.9%,并指出收紧货币政策和高商品价格是影响该国经济增长的因素。该报告预计今年的平均零售通胀率为7.1%。此外还提及,由于通胀飙升和利率上升抑制国内消费需求,预计菲律宾经济将在2023年失去动力,扩张速度将放缓至5.7%。

4. 法国外贸银行:预计2023年欧洲的经济衰退将是温和的

法国外贸银行欧洲宏观研究主管Dirk Schumacher在一次网络研讨会上表示,2023年欧洲将面临衰退,不过由于政府已经出台了支持措施,不太可能发生严重衰退。政府正在以一种非常有意义和积极的方式进行干预,但资金能否及时到达每个人手中,以及到达那些最需要资金的人手中,还存在一些不确定性。但Schumacher表示,在能源危机的影响下,这些资金足以使欧洲避免出现更严重的经济衰退。

5. 日本10月家庭支出连续第5个月上升

日本官方周二公布的数据显示,日本10月份家庭支出较上年同期连续第五个月增长,原因是大流行的缓解促使更多人在餐馆购物和就餐。日元走势疲软推动通胀加速,这给日本经济发展前景蒙上了阴影。周二公布的另一项数据显示,由于日本国内持续的通货膨胀,10月份的国民实际工资出现了七年以来的最大降幅。

6. 澳洲联储利率升至十年高位 加重圣诞节前的贷款负担

澳洲联储连续第八个月加息,将目标利率上调25个基点,以应对高企的通胀。此次圣诞节前的加息将利率推至2012年以来的最高水平,同时使典型的抵押贷款账单又增加了75美元。据RateCity数据显示,自澳洲联储从5月开始将利率从创纪录的低点上调以来,一个支付50万美元25年期抵押贷款的房主每月的账单将增加834美元。

7. 中国物流与采购联合会:11月份全球制造业采购经理指数持续下降

中国物流与采购联合会昨日公布11月份全球制造业采购经理指数,11月份全球制造业采购经理指数为48.7%,较上月下降0.7个百分点,连续2个月低于50%。分区域看,亚洲和美洲制造业采购经理指数均降至50%以下,制造业均面临收缩压力;欧洲制造业采购经理指数虽较上月有所回升,但仍在48%以下,制造业维持弱势运行态势;非洲制造业采购经理指数连续小幅上升,并且连续2个月略高于50%,制造业有所恢复。

1. 国际航协:今年全球航司净亏损大幅收窄,明年将实现盈利

全球航空业有望明年恢复盈利。当地时间12月6日,国际航空运输协会(IATA,简称“国际航协”)发布经济展望与行业状况。国际航协预测,2023年全球航空公司将实现收入7790亿美元,净利润将达47亿美元,这是自2019年行业净利润264亿美元以来的首次盈利。据悉,国际航协在世界各地共拥有290家成员航空公司,其定期国际航班客运量占全球的83%。

2. 三部门:新增14个地区开展二手车出口业务

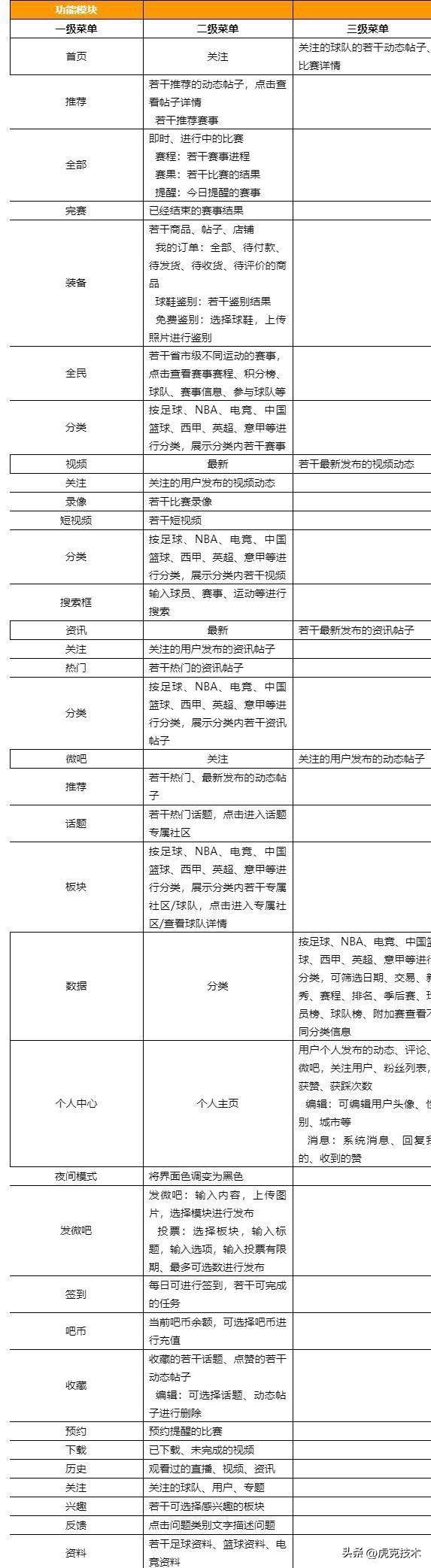

商务部、公安部、海关总署发布关于进一步扩大开展二手车出口业务地区范围的通知,决定新增以下14地区(见下图)开展二手车出口业务。开展二手车出口业务的地区要制定本地区企业准入标准,规范遴选程序,支持具有车源整合能力、海外营销渠道、售后服务保障能力等综合竞争力较强的企业开展二手车出口业务。

3. 从“一箱难求”到“空箱堆港” 海运价格踩踏式下跌

据媒体,今年下半年,随着全球运力市场暴跌,集装箱需求锐减, “一箱难求”的盛况不再,替代的是“空箱堆港”。随着全球航运市场需求出现大幅萎缩,主要海运航线的运价一度出现大幅度下跌。部分航线相比去年同期甚至下跌80%。上海国际航运研究中心首席信息官徐凯则告诉记者,他对未来是报有比较好的期待的,特别是明年的下半年。

4. 机构:中国11月新船订单量居全球之首 韩国位列第二

英国造船和海运业分析机构克拉克森6日发布的一份报告显示,11月全球新船订单量为286万修正总吨,其中韩国船企承接108万修正总吨(18艘),占比38%,排名全球第二。中国船企承接156万修正总吨(46艘),以55%的占比位居第一。

5. 广州:到2025年全市燃料电池汽车产业规模超100亿元

广州市新能源汽车发展工作小组办公室印发《广州市燃料电池汽车示范应用工作方案(2022-2025年)》。其中提出,到2025年,力争全市燃料电池汽车产业规模超过100亿元,打造覆盖全产业链、技术先进的燃料电池汽车核心零部件和整车研发制造基地。

6. 车用芯片需求仍乐观 部分IDM厂商2023年订单排满

据台湾电子时报,业内人士指出,近期虽传出部分IDM厂进行车用芯片品项调节,但总体来说,长期合约的交易总值基本上维持不变,预估只是结构性的调整。展望2023年的车用需求,目前来看仍维持乐观。一部分IDM厂在年中即表态,2023年的订单已排满。

7. “十四五”期间我国将加强中医医院智慧化建设

国家中医药管理局近日印发《“十四五”中医药信息化发展规划》。规划提出,鼓励各地开展智慧中医医院建设;鼓励各地研发应用中医电子病历、名老中医传承信息系统、中医智能辅助诊疗系统等中医药特色系统,推广智慧中药房等服务模式;建设中医互联网医院,发展远程医疗和互联网诊疗,推动构建覆盖诊前、诊中、诊后的线上线下一体化中医医疗服务模式。

8. SIA:2022年10月全球半导体行业销售额为469亿美元 同比下降4.6%

半导体行业协会(SIA)今日宣布,2022年10月全球半导体行业销售额为469亿美元,与2022年9月的470亿美元相比略微下降0.3%,与2021年10月总计491亿美元10月份相比下降4.6%。SIA总裁兼首席执行官John Neuffer表示:“10月份全球半导体销售额再次下滑,销售额同比下降幅度为2019年12月以来的最大百分比。”返回搜狐,查看更多

责任编辑: